比亚迪3月销量第二,超越上汽大众成常态?

2022-04-11

2022-04-11这一次带给大家的汽车市场数据分析,或许和以前都不一样。

除了市场格局发生“大洗牌”之外,我们首次采用了最贴近终端真实表现的交强险数据,也被业界称为“上险数”。并且数据颗粒度可以精确到每星期的水平。

太长不看版:

·在过去的3月份,汽车上险数表现没有那么差,大约同比下降8%;

·一汽-大众、比亚迪汽车、上汽大众是前三甲,只有前两者突破10万辆;

·比亚迪汽车、上汽通用五菱、吉利、长安4家自主车企杀入十强,特斯拉名列第10;

·同比表现较好的车企,大多数新能源表现较好。

相对于中汽协的批发数、乘联会的批发/零售数,上险数更能反映汽车市场终端真实表现,当然批发数更能体现车企自身的布局和动态。因此,“谁卖得更好”,上险数说服力相对更强。

总结起来3月的趋势,有三个特点:名次洗牌幅度大、自主整体强势、新能源强势。

比亚迪摘银,力压上汽大众

3月上险数前三甲榜单迎来了新面孔和新排序。

一汽-大众(含奥迪、捷达品牌,此处未计入进口车)依然是销量榜首,129,762辆的成绩拿下8.37%市场份额。要知道,3月份只有销量五强才能突破5%市占率。不过,由于一汽-大众已经在很长时间里稳坐冠军,故而并不出人意料。

2022年3月车企上险数排名

更值得深究的是亚军换人。

得益于DM-i插混车型的爆发,高歌猛进的比亚迪,3月份在上险数的维度,拿下了车企销量银牌,仅次于一汽-大众。并且只有冠亚军跨过10万辆门槛,而第三名上汽大众为9.6万辆。

其实,比亚迪赶超上汽大众以及其他合资品牌车企的势头,在2022年尤为突出,以过去3个月上险数来衡量:

·1月比亚迪85,546辆,上汽大众136,998辆;

·2月比亚迪69,906辆,上汽大众77,398辆;

·3月比亚迪114,366 辆,上汽大众95,517辆。

从1月的“存在明显差距”,到2月的“望其项背”,再到3月的反超,比亚迪的销量表现画出一条进步曲线。DM-i插混深受欢迎,设计红利悉数释放,供应链自主性较强、应对疫情考验能力超过其他车企,诸多因素促进比亚迪摘银。

但是,我们需要给比亚迪和粉丝一个提醒:不用反复提“一个打十个”、“稳压上汽大众”这样的话术。

如果细化到每个星期的上险数,第14周上汽大众反弹到24,989辆,略高于比亚迪的24,450辆。而第一季度的累计上险数,上汽大众也仍然排在第二位。终究上汽大众的产能、渠道门店数量有着庞大的基础,至少在短期内,在单周或者单月销量回到比亚迪之上,仍存在可能性。

位居第三的上汽大众,其实21.7%的同比跌幅在同类中处于中等水平,和一汽-大众、上汽通用五菱接近。不过,上海的疫情封控,主要影响4月份市场,这对上汽大众、上汽通用等4月销量成绩将构成严重拖累。届时上汽系发布4月销量数字时,必然是哀鸿遍野。

诚然,疫情和供应链是客观原因,但上汽系需要强化自身的供应链布局,同时在勤恳踏实耕耘市场的态度上面,需要有所进步和调整。这样的道理也适用于每一家车企。

自主和新能源的战歌

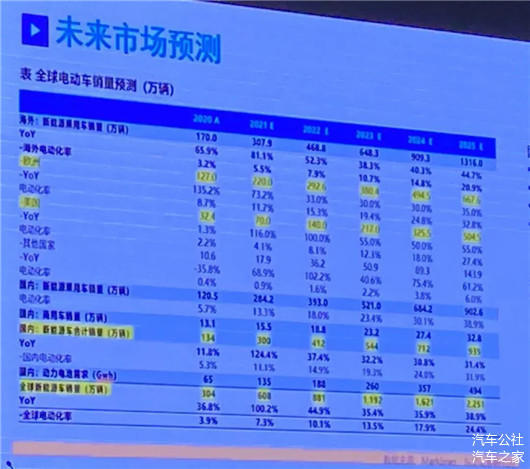

如果把2021年称为“新能源汽车大爆发之年”,相信已经没有什么人会反对。

我们用数据来说话:2021年中国市场上,只统计新能源乘用车,不含商用车,那么批发销量为331万辆,同比增长183%;零售销量为299万辆,同比增长170%。在整个汽车市场,新能源渗透率已经超过15%,月末达到20%以上。

新能源销量五年变化

2022年的新能源势头仍未衰减,2月份已经稳居20%水平,计入商用车为19.2%,而乘用车上险数的新能源渗透率则为21.3%,远高于1月份的13.9%。

重新提“新能源弯道超车”这个话题,几年前很多人还在骂“电动车是骗补,弯道超车是痴人说梦”。现在如果你反对,那大概你是想说“新能源车属于换道超车”,因为本土车企的确凭借汽车电气化大幅度缩小差距,甚至反超了海外车企。

看看汽车销量排行榜,突飞猛进的比亚迪和上汽通用五菱、崭露头角的新势力,全部都是靠着新能源汽车打到了份额、打出了气势。燃油车大盘低迷的背景下,新能源整体销量近乎翻两倍,成为最有力的板块,也成为自主车企“换道超车”的契机。

以比亚迪为例,到今年年初,旗下新能源车订单爆棚,根据知情者透露,秦和宋两款车型已经累积了30万辆左右订单;此外,目前比亚迪产能未能跟上需求,随着扩产和芯片供应的改善,比亚迪有望在2022年实现120万辆新能源车销量。

而上汽通用五菱则将“以小博大”和“农村包围城市”阐释得淋漓尽致。五菱宏光MINI EV成为这两年的现象级产品,甚至令日本专家拆车之后惊呼“我们无法做到这么便宜”。之前,业界诟病上通五菱难以做好品牌上攻,但随着宏光MINI走向城市、LINGHOUSE展厅的诞生,“微型车也可以精致化”成为品牌向上的另一个维度。只不过,上通五菱仍需考虑“小车如何实现利润”,以及“卖积分之外的长远盈利模式”这些课题。

十强之中还有一个特殊的身影:特斯拉,凭借“季度末攻势”占据“十强守门员”地位,64,945辆成绩达到4.19%份额,同比飙升87.4%。

不得不承认,特斯拉在销量规模上逼得很紧,根据规划,2022年特斯拉国内产能将翻倍至100万辆。再考虑特斯拉在品牌档次上的优势,这家以激进为品牌调性的车企,依然是中国新能源车最大的对手。

不过,比亚迪和上通五菱在借助新能源攻城略地的同时,自主三强吉利长安长城则因为在新能源方面慢半拍、攻守周期转换和供应链瓶颈等因素,排名和销量有所下滑。

自主领头羊头衔一直处于交替更迭,譬如1997年之后,奇瑞长期凭借QQ和“先起步”而领军;2010年前后比亚迪靠着F0和F3称雄;2013年左右的SUV热潮给了长城登顶自主的契机;2017年前后吉利靠着体系进步领跑多年,直至2020-2021年长安形成威胁;而2022年比亚迪的DM-i攻势大有重回自主王座的气概。

由此可见,新能源和自主的兴起,大趋势之下,是洗牌压力的加剧。对单个企业而言,如果不能把握住产业新潮流,便可能将王座拱手,而处于低潮期的“前任王者”,则又能够通过励精图治从而东山再起。

吉利、领克和长安、欧尚在原始数据里分开统计

销量规模相对较小的新势力,同比增幅更为惊人,例如小鹏汽车与合众新能源/哪吒汽车都实现了200%以上的同比增幅。

江淮汽车、东风柳汽和东风乘用车的成绩具备两面性:排名靠后,但增幅较好甚至惊艳。这也和对比基数、产品换新周期密不可分。

物换星移,白云苍狗。如今依靠燃油车与合资企业身份打天下反而成了另类,十强里只剩下一家例子:广汽丰田。在燃油车大盘份额缩水的背景下仍能固守5%市占率,以及17%的同比增幅,还是依靠了丰田的品牌力、广丰车型的产品力,以及珠三角这一轮相对较好的供应链与市场形势。

乐观之后需谨慎

去年年底和今年年初,包括欧阳明高和王传福等人士,业界给了2022年新能源车销量550万辆左右的目标,甚至还有观点认为有可能将上调到600万辆左右。

然而这个目标的达成,会以痛苦作为代价。

首先,当前疫情仍然在拖累汽车市场,并且从上海蔓延开的新一轮疫情,对汽车销量的负面作用超出了业界在年初的预计。

根据长安、比亚迪等车企人员的反馈,仅仅西安疫情,就在拖累新能源车相关设备的运输,不利于新能源车销量上涨,而长安E-STAR等车型供不应求导致暂停交车就是体现之一。550-600万辆新能源销量目标的实现,存在无法达成的概率。即便实现,也会是无数企业带伤上阵的惨胜结果。

其次,如果燃油车市场因为疫情和供应链坍塌过快,即便新能源板块有所“找补”,也会存在结构性损失,譬如传统车企裁员、销售渠道萎缩、整体车市缩水等。

第三,新能源市场的后续发展,谁会获得更多收益?

上文提到按照渗透率对比,自主车企是最大的红利阵营。但是这样就意味着,随着特斯拉、大众ID.在2022年放量,外资品牌的渗透率会得到大幅度提高。而自主品牌由于对比基数较高,同比增幅会受到影响。

所以提前说一句:倘若2022年,自主新能源车销量同比增速没有高于外资品牌,那么唱衰“自主新能源在夹攻里不行了”意义不大,我们需要预瞻到合资品牌在新能源领域的反扑,最典型就是大众ID.的上涨,预计南北大众今年合计能够销售超过30万辆。

此外,头部新能源车高歌猛进,腰部和脚部新能源车低迷不前,却又有大量实力不等的新玩家进场。这意味着新能源产能过剩是板上钉钉,“扩产潮”之后势必是“死亡潮”,必然会有大量新能源品牌倒下。

新能源与电动车强势企业的战报,足以给我们鼓舞,整体车市的严峻形势和自主三强的低潮期,又需要业界冷静。

我们一直站本土品牌立场,也从长远角度看好电气化方向。但发展路径绝非一马平川。乐观与谨慎,从来都是一体两面、无法分割。

来源:汽车公社